« La dette publique comme arme de destruction (sociale) massive »

par Catherine Samary

« Tant au Nord qu’au Sud de la planète, la dette constitue un mécanisme de transfert des richesses (…) en faveur des capitalistes. L’endettement est utilisé par les prêteurs comme un instrument de domination politique et économique »

« Tant au Nord qu’au Sud de la planète, la dette constitue un mécanisme de transfert des richesses (…) en faveur des capitalistes. L’endettement est utilisé par les prêteurs comme un instrument de domination politique et économique »

- Charte du CADTM (Comité pour l’annulation de la dette du tiers-monde)

Plan

Quelques remarques introductives

I - Points de repère. La dette publique, c’est-à-dire ?

Enjeux et notions

1°) un enjeu démocratique : l’audit de la dette

Encart : Extraits de la brochure du CAC (Comité pour un Audit Citoyen) sur la Grèce

2°) Les discours mystificateurs sur la dette

3°) Précisons les notions.

Déficit et dette « au sens de Maastricht » ; l’Etat central, les collectivités locales, et la Sécu

II - Dette et politiques économiques

1°) De l’endettement « keynésien » au tournant néo-libéral

2°) Les politiques néo-libérales

Fins, Moyens et effets

III - De la crise avant la dette à la dette de la crise - dite « crise de la dette »

La « crise de la dette » comme « opportunité » pour atteindre les « fins »

Quelques remarques introductives

Je suis économiste, mais syndicaliste comme vous, et sur ce plan, nous partageons les mêmes difficultés face à un système « globalisé » - avec un grand écart entre la capacité d’intervention de « ceux d’en haut » et la faiblesse des moyens de résistances syndicales et politiques là où se prennent les décisions aujourd’hui – du local au planétaire, en passant par les niveaux nationaux et européens.

J’essayerai au moins de déconstruire les mécanismes et l’idéologie de ce système : cela fait partie de la lutte politique et démocratique dont les syndicalistes doivent s’emparer.

En tant qu’économiste, je participe à des réseaux de résistance aux politiques et courants dominants |1|. De tels réseaux sont hétérogènes : certain.es économistes se réfèrent à des doctrines économiques d’inspiration keynésienne (pour un capitalisme régulé) ; d’autres, comme moi-même cherchent à incorporer les apports de Keynes, ou ceux d’autres point de vue hétérodoxes, à une pensée marxienne, dans une contestation plus radicale de la soumission de nos sociétés et de la planète aux pouvoirs prédateurs de l’argent roi. Mais tous les économistes de ce réseau partagent une conviction qui nous distingue des économistes « mainstream », dominants : des choix sont (toujours) possibles. C’est une affirmation devenue « subversive », un enjeu démocratique fondamental.

Margaret Thatcher affirmait au début du tournant néo-libéral des années 1980 en lançant ses offensives contre le mouvement syndical britannique, son slogan : « TINA » (There Is No Alternative = Il n’y a pas d’alternative). C’est ce qu’on nous a répété jusqu’à aujourd’hui avec toute la puissance des medias dominants et d’un « discours » économique qui a pénètré profondément les populations : celles-ci sont culpabilisées d’être au chômage et de demander des protections (vous connaissez la stigmatisation de la « mentalité d’assisté » des perdant.e.s, versus la glorification de l’ « esprit d’initiative » des gagnant.e.s d’une compétition où certains sont plus « égaux » que d’autres... C’est la compétition entre les renards et les poules, une fois supprimé le poullailler – comme disait Marx.

Notre sujet étant la dette, j’ai mis ici en exergue la citation d’un des réseaux auquel je collabore, le CADTM (Comité pour l’annulation de la dette du Tiers-Monde) très actif aujourd’hui aussi sur la dette grecque et européenne. Le CADTM affirme que la dette « est utilisée par les prêteurs comme un instrument de domination politique et économique ». C’est précisément ce rapport de domination qui permet d’en faire une « arme de destruction (sociale) massive », comme je l’ai appelée.

Mais cela n’a pas été vrai de tout temps, ou encore a changé dans le temps.. Thomas Piketty dans son ouvrage passionnant sur le Capitalisme du XXIè siècle en présente une fresque historique qui remonte aux temps de la révolution française, notamment. Mon exposé restera dans un temps bien plus court. Mais un de ses buts est de faire apparaître le moment, au tournant des années 1980 dans l’histoire économique du XXè siècle, où s’est produit ce basculement faisant de la dette le vecteur d’une véritable guerre sociale mondiale – et d’en analyser les causes et finalités. Car cette sorte de troisième guerre mondiale est toujours à l’œuvre. Elle s’est installée comme un processus qui a connu des phases, des scénarios divers, tributaires de contextes et de rapports de force différents d’un pays ou continent à l’autre. Mais on peut sentir partout le rouleau compresseur (matériel et idéologique) de cette guerre dont on est loin de voir la fin. Elle marque une nouvelle période dans l’histoire du capitalisme.

La première des résistances à cette guerre est de ne pas accepter l’idée qu’il n’y a pas de choix. La seconde, est de refuser la séparation propre aux doctrines libérales |2| entre sphère de l’économie, et sphère politico-sociale.

Les doctrines libérales prétendent avoir des critères d’efficacité dont la scientificité serait en quelque sorte garantie par le fait de se situer « au-dessus » des débats politiques et des choix de société. C’est une fumisterie. Comme l’a soutenu le prix Nobel d’économie l’Indien Amartya Sen il faut intégrer des critères éthiques dans les jugements sur l’économie – sauf que ces critères, souligne-t- il aussi, relèvent de choix qui appartiennent (qui devraient appartenir) aux sociétés, et non pas aux économistes.

La mise en évidence de critères d’efficacité alternatifs et la transparence sur ce qu’expriment les indicateurs et les chiffres de l’économie sont des enjeux démocratiques majeurs et donc de modification des rapports de forces.

Quels coûts devraient être comprimés comme « gaspillage » ? Quels besoins devraient être considérés comme fondamentaux ? Qui en juge ? Sur la base de quels critères ?

Les politiques dominantes visent à supprimer le débat économique et à cacher les choix de société sous le lit des « faits » économiques enveloppés dans leurs chiffres opaques et l’anonymat des décisions.

Notre objectif est à l’opposé de mettre l’économie en débat et d’ « aller sous le lit », pour y découvrir les acteurs, les intérêts cachés ; révéler les « fausses évidences » qu’on nous assène, les critères contestables, les mécanismes et les finalités. Derrière tout cela, il y a les rapports entre les êtres humains ou entre les pays, et entre les sociétés et la nature.

Mais j’aborderai ces enjeux au travers du prisme proposé ici, celui de la dette publique.

I- Points de repères. La dette publique : c’est-à-dire ?

Enjeux et notions.

1°) Un enjeu démocratique : l’ « audit de la dette »

Mise en avant par le CADTM la demande d’audit de la dette relève d’une démarche politique démocratique : elle n’est pas « technique ». C’est l’analogue du mot d’ordre « ouverture des livres de compte » que l’on peut adresser aux entreprises qui licencient tout en faisant des profits, ou qui peut accompagner l’examen du fonctionnement d’un service public.

Le but est de mobiliser l’opinion publique et les acteurs sociaux – sur le plan national et possiblement international - contre les choix et comportements « non éthiques », injustes, prédateurs derrière la dette publique... L’audit sur la dette d’un État vise à rendre accessibles au débat citoyen les comptes de l’État, les choix et les mécanismes ayant conduit à la dette : l’audit fait appel à la fois à des experts et contre-experts, mais aussi à des acteurs syndicaux, politiques, associatifs, intellectuels. Ils doivent ensemble examiner et questionner les comptes, contribuer à mettre en évidence leurs critères. La notion de dettes « illégitimes », utilisée en droit international, souligne la dimension éthique des responsabilités d’un État censé défendre l’intérêt général de l’ensemble de la société. Certes, un des grands débats est certainement de savoir qu’est-ce que recouvre cette notion d’intérêt général dans une société de classe, complexe. Mais cela fait partie de la bataille idéologique et politique qui modifie le rapport de force. L’opinion publique peut s’en emparer et juger des critères...Le but est d’obtenir une annulation au moins partielle de la dette.

Voir sur le site du CADTM des exemples d’audit, de dettes odieuses annulées ou supendues : http://cadtm.org/

Soutien à l’audit citoyen de la dette grecque.

Brochure : Grèce - petit guide contre les bobards médiatiques.

CAC - Collectif pour un Audit Citoyen de la dette publique

EXTRAITS. La BCE pourrait résoudre facilement le problème de la dette grecque. Elle pourrait rayer d’un trait de plume les 28 milliards qu’elle détient. Elle pourrait racheter aux institutions publiques (États, FESF) les titres grecs qu’ils détiennent, et les annuler également. Ou bien les transformer – comme le demande la Grèce – en obligations perpétuelles, avec un taux d’intérêt fixe et faible, et pas de remboursement du capital. De toute façon une banque centrale ne court aucun risque financier puisqu’elle peut se refinancer elle-même par création monétaire. (...)

De nombreuses expériences historiques de pays surendettés (Allemagne 1953, Pologne 1991, Irak 2003, Équateur 2008, Islande 2011, Irlande 2013...) ont pourtant abouti à la même conclusion : quand la dette est trop lourde (190% du PIB pour la Grèce !), il faut l’annuler et/ou la restructurer pour permettre un nouveau départ.

(…) Il faut pour cela une conférence européenne sur la dette comme ce fut le cas en 1953 pour la République Fédérale Allemande. Pour être efficace cette conférence doit pouvoir prendre appui sur les travaux d’une commission internationale et citoyenne d’audit de la dette grecque. Cet audit déterminera quelle est la part légitime de la dette, dont il convient de s’acquitter, même avec taux d’intérêt et des délais renégociés, et la part illégitime, qui peut être contestée.

Est légitime la dette contractée légalement pour financer des investissements ou des politiques profitables à la population. Est illégitime la dette qui n’a pas servi les intérêts de la population, mais a bénéficié à des minorités privilégiées. Selon la jurisprudence internationale, une dette peut même avoir un caractère odieux ou être illégale, selon la façon dont elle a été contractée. (...)

Le discours officiel sur la Grèce : La Grèce, c’est une « administration pléthorique, 7% du PIB contre 3% en Europe », une « difficulté à lever l’impôt et à maîtriser les dépenses » (Claudia Senik, économiste)

Pourquoi c’est faux ? Selon l’OCDE, les fonctionnaires représentaient en Grèce 7% de l’emploi total en 2001, et 8% en 2011, contre 11% en Allemagne et 23% en France (incluant la sécurité sociale). Les dépenses publiques de la Grèce représentaient en 2011 42% du PIB contre 45% (Allemagne) et 52% (France). Les dépenses sont restées globalement constantes en % du PIB, de 1990 jusqu’à 2007. Comme en France, ce sont les taux d’intérêt excessifs et les cadeaux fiscaux qui ont gonflé la dette (…). Mais en plus, les diktats de la Troïka (Commission européenne, BCE et FMI) ont fait plonger le PIB grec de 25 % depuis 2010, ce qui a provoqué mécaniquement une hausse de 33 % du rapport entre la dette et le PIB ! (...)

Le discours officiel sur la Grèce : « La Grèce doit cesser d’être un puits sans fond » (Wolfgang Schäuble, ministre allemand des finances, 12/02/2012)

Pourquoi c’est faux ? De 2010 à 2013 la Grèce a reçu 207 Milliards d’euros en prêts des États européens et des institutions européennes assortis de plans de réformes. Il s’agirait « d’aides à la Grèce ». Une étude d’ATTAC Autriche décortique les destinations des 23 tranches de financement imposées à la Grèce de 2010 à 2013. 77 % de ces prêts ont servi à recapitaliser les banques privées grecques (58 Mds €) ou ont été versés directement aux créanciers de l’État grec (101 Mds €), pour l’essentiel des banques européennes et américaines. Pour 5 euros empruntés, 1 seul est allé dans les caisses de l’État grec ! (...)

2° Les discours mystificateurs sur la dette publique.

Derrière la dette publique, il y a un État – ses pouvoirs, ses responsabilités « publiques », ses choix face à une société dont il est supposé représenter l’intérêt général.

L’idéologie ambiante dilue cette spécificité dans des pseudos évidences « de bon sens » : elles renvoient d’une part à des critères de gestion de « bon père de famille » : « On ne peut pas vivre au-dessus de ses moyens ». Ou encore, on assimile l’État à une entreprises : « L’État est au bord de la faillite ».

C’est l’entourloupe de départ. Un « père de famille » n’a aucun des pouvoirs de l’État permettant la création de richesses et la gestion de tout un patrimoine national, ni la responsabilité de la satisfaction des besoins de toute la société. Les propriétaires des entreprises, quant à eux, ont la responsabilité de gestion de leur entreprise qui peut être mise en faillite et fermer ses portes. Mais un État ne peut être mis « en faillite », cela n’a pas de sens. La production d’un pays ne cesse jamais avec l’interruption du paiement de sa dette. La société continue à fonctionner et l’État dispose de moyens considérables pour soutenir sa production.

Quand on parle de « risque de faillite » de l’État, il s’agit en fait d’un risque de « défaut de paiement » : un État peut ne plus pouvoir (ou décider/estimer qu’il ne peut plus) payer non seulement les intérêts qu’il doit mais aussi le remboursement à échéance de tout ou partie du capital emprunté : soit parce que les caisses se sont vidées (à cause de la gestion ou d’une crise à spécifier), soit/et parce que sont devenus exorbitants :

- la « charge » de cette dette (les intérêts qu’il faut payer chaque année)

- et le « service de la dette » (la somme de ce qu’il faut payer à la date T, incluant les intérets et le montant du capital emprunté qu’il faut rembourser à cette échéance.

NB : la montée de la « charge » de la dette peut être liée à des facteurs externes à la gestion du pays (par exemple, hausse des taux d’intérêts liée à des contrats indexés sur des taux de change ou indexés sur des taux d’intérêt « directeurs » comme ceux de la FED des EU - qui ont brutalement connu des hausses ; ou encore effet sur les taux d’intérêt de la spéculation sur la dette après des annonces venant d’agences de notation prévoyant un possible « défaut de paiement »). La dépendance du débiteur envers les marchés financiers internationaux multiplie les « risques » de hausses colossales des taux d’intérêt. Un contre-exemple : si la dette est contractée uniquement auprès des résidents d’un pays (c’est le cas au Japon), même une dette de plus de 200% du PIB ne s’accompagne pas des mêmes menaces de spéculation. C’est encore plus vrai si la dette a pris la forme d’un crédit de la banque centrale du pays, à taux fixe et bas.

L’interruption (le « défaut ») de paiement peut être provisoire (moratoire) et être éventuellement accompagnée de négociations sur la restructuration de la dette (étalement des échéances, par exemple) et/ou une annulation d’une part plus ou moins grande de la dette. Cela dépend du rapport de force entre cet Etat et ses créditeurs, ce qui, à son tour dépend du soutien que l’Etat peut avoir dans la population du pays : il peut refuser de payer une dette insoutenable pour assurer la satisfaction des besoins de base ; ou exiger des pré-conditions pour payer la dette (la reprise préalable de la croissance, le non dépassement d’un certain pourcentage des dépenses de base, etc...) Ce qui était par exemple dans le programme de Syriza.

La demande d’audit sur la dette peut faire gagner du temps et dresser l’opinion publique contre des créanciers voraces. Elle peut aussi être imposée par une opposition à un pouvoir d’Etat dictatorial qui a servi ses propres intérêts en s’endettant sur le dos de son peuple, etc.

Si les dettes ont été contractées sur les marchés financiers internationaux, le non paiement des dettes peut avoir pour conséquence l’impossibilité (conjoncturelle ou plus ou moins durable) d’avoir à nouveau accès à ces marchés (pas contents !).

Mais l’État peut se tourner vers d’autres ressources - des pays « bienveillants », ou des ressources internes, fiscales ou bancaires. Si la cessation de paiement dégage des ressources pour relancer l’économie, après une phase de moratoire de paiement de la dette, le pays peut décider de s’engager à rembourser en partie la dette et retrouver de nouveaux financements. Certains pouvoirs d’États décident de privatiser les entreprises du pays pour rembourser la dette – d’autres, au contraire ont pu décider de (re)prendre le contrôle des ressources bancaires, industrielles et naturelles du pays en les nationalisant pour relancer l’économie... Cela peut se faire avec des choix sociaux prioritaires et la recherche d’alliés internationaux – ou pas. Tout dépend de la nature du pouvoir en place, de choix politiques et de rapports de forces... Pas de recettes universelles, donc.

3°) Précisons les notions utilisées :

Dans le traité de Maastricht, on évoque des « critères » concernant le « déficit » |3| et la « dette » publique.

Le déficit budgétaire, c’est la différence entre les ressources stables de l’Etat (les impôts) et les dépenses. On parle donc de déficit budgétaire ou de « déficit fiscal ». C’est un « flux » de dettes mesuré entre deux dates, puisque sur un an car le budget est établi pour l’année. Le déficit est donc annuel . Il en est de même du PIB (produit Intérieur brut) auquel on compare le déficit et qui est l’accroissement de richesses produites sur un an.

NB : Le PIB permet de mesurer le taux de « croissance » (annuelle) ; mais il faut « aller voir » sous les chiffres, ce qui est produit, comment la richesse est produite (conditions de travail, chômage, inégalités, techniques et énergie utilisée, enjeux environnementaux), et comment cette richesse est distribuée : il peut donc y avoir « croissance » avec augmentation du chômage, des inégalités, et des dégâts écologiques. Enfin, cette croissance a pu être financée par endettement (avec un déficit fiscal obligeant l’État à recourir à un endettement soit auprès de la banque centrale, soit auprès des marchés financiers nationaux ou internationaux – par émission de titres d’emprunts d’Etats que sont des obligations ou des bons du Trésor... ). Il faut donc toujours questionner les conditions et finalités de la « croissance ».

La dette publique se mesure, quant à elle, à un instant donné. Elle est le stock (le total ) de l’endettement accumulé à cette date (moins les remboursements). Le déficit peut donc se réduire une année (passer de 4% à 3% du PIB) tout en continuant à s’ajouter au stock de dette qui augmente.

Il faut préciser ce que l’on entend par « dette publique au sens de Maastricht ».

Cela renvoie aux accords négociés à Maastricht en 1992 qui ont fait passer la Communauté économique européenne (CEE, issue du Traité de Rome de 1957) à l’Union européenne (UE) : les institutions et Traités ont alors changé, avec établissement d’une Union économique et monétaire (UEM) qui devait se doter d’ici la fin de la décennie d’une monnaie unique (et non plus seulement « commune », comme l’ECU établi en 1979, et qui servait d’étalon officiel pour les rapports entre les monnaies nationales).

Les « critères » (dits de Maastricht).

Ils ont été élaborés pour encadrer les comportements des Etats membres désireux d’intégrer l’UEM. Ils ont été prolongés et spécifiés par d’autres traités ultérieurs pour que la discipline budgétaire ne s’arrête pas après l’intégration dans l’eurozone. Après la crise de 2009, les mêmes critères ont encore été durcis, notamment sous l’angle du contrôle des choix budgétaires des parlements par la Commission Européenne et sous l’angle des sanctions en cas de non respect. Ils portent principalement sur les déficits et les dettes publiques :

- les déficits annuels ne devaient pas être supérieurs à 3% du PIB ;

- la dette publique ne devait pas dépasser 60% du PIB.

La dette, au sens de Maastricht, ne concerne pas seulement l’Etat central (avec les administrations publiques qui en dépendent comme l’éducation nationale, les hôpitaux publics, etc.) : elle intègre aussi les collectivités locales, c’est à dire l’Etat décentralisé vers les municipalités, cantons, régions ; ainsi que les organismes de la Sécurité sociale. Les enjeux sont donc plus larges que la dette de l’Etat.

NB : ces « critères » (3% du PIB et 60% du PIB) n’ont rien de « scientifiques ». Ils ont été choisis par le couple franco-allemand dominant les négociations, parce qu’ils correspondaient en gros alors à l’état de leurs propres finances, et que la Banque centrale allemande espérait qu’ils seraient inatteignables pour les pays dits (en coulisse) « du club med » (Italie, Grèce, Espagne, Portugal) aux pratiques considérées comme trop « laxistes » par l’Allemagne, en matière de création monétaire. Or, en pratique, la France et l’Allemagne ont été les premiers pays … à ne pas respecter ces critères, bien avant la « crise grecque ».

Pour discuter du caractère utile et soutenable ou pas des déficits il faut des analyses concrètes, dans des contextes spécifiés. Celles-ci doivent distinguer et prendre en compte :

1°) la conjoncture : face à une crise grave et inattendue, il y a une forte légitimité d’un soutien de l’économie.

Mais que faut-il soutenir ? Cela relève de choix politico-sociaux et non pas de critères « scientifiques », même si tout n’est pas possible ni raisonnable. Qui en décide ? La vie politique selon ses priorités, et les rapports de forces...

2°) Le déficit « structurel » : c’est le déficit « hors effets de la conjoncture » (croissance ou crise de court terme), ce qui ne s’analyse pas toujours de façon consensuelle. Certains distinguent, comme cela se pratique dans beaucoup de pays, de façon légitime, les investissements « structurels » qui accroissent les infrastructures du pays et nécessitent des investissements importants. S’ils étaient totalement financés sur impôts l’année de l’investissement, cela serait difficilement supportable (trop lourd) : donc on trouve acceptable qu’il y ait un emprunt d’Etat (que la banque centrale peut financer à taux réduit ou nul) pour atténuer la charge fiscale et répartir la dépense sur plusieurs années. Faut-il inclure dans les déficits « structurels » qu’il faudrait comprimer ce type de dépenses qui accroissent le patrimoine du pays d’infrastructures importantes pour l’avenir ? Ce n’est pas forcément juste et raisonnable. Bref il n’y a pas de pseudo « règle scientifique », mais des choix de société, discutables, contrôlables, rectifiables.

L’exposé va se centrer sur la seule dette de l’État, parce que c’est un enjeu général, et non seulement pour les pays membres de l’UE (les seuls officiellement concernés par les « critères de Maastricht) et parce que c’est la plus grosse part de la dette publique au sens de Maastricht (en France par exemple, elle recouvre en gros 80% du total).

Mais il ne faut pas négliger l’étude des deux autres composantes de la « dette selon Maastricht », qui de fait concernent tous les pays, même si, comme la Suisse, ils ne sont pas contraints par les traités de l’UE. Cela serait trop long à discuter ici et il s’y mêle beaucoup de caractéristiques propres à chaque pays qu’il faut étudier cas par cas. On se contentera donc de quelques rapides remarques sur chacune de ces deux composantes de la dette hors Etat central.

Les collectivité locales, ou administrations publiques décentralisées, « territoriales ».

Il faut, comme pour l’État central examiner les recettes et les dépenses. Les premières sont d’une part les impôts locaux et d’autre part les « dotations » venant de l’État central. La phase néo-libérale des années 1990 a, en général, été marquée en Europe par la baisse des dotations centrales, parfois « légitimées » par l’augmentation des « responsabilités » décentralisées supposées (en partie à juste titre) plus proches des citoyen.nes : cette logique peut être légitime et efficace, en dehors de toute politique néo-libérale : tout dépend de la nature des besoins à satisfaire.

Mais, en pratique, derrière les beaux discours, dans la phase néo-libérale, cette « décentralisation » a signifié le désengagement de l’État « social » central, et la recherche de son propre « équilibre » budgétaire en se déchargeant de certains coûts sur les collectivités territoriales. L’ensemble visait aussi à faire jouer la concurrence marchande et les financements privés à tous les niveaux. Ces derniers, en quête de profit de court terme, vont là où les infrastructures et le pouvoir d’achat sont les plus favorables. L’effet en est le creusement des inégalités entre régions (cantons ?) accompagnant la baisse de la fiscalité sur le capital visant à attirer celui-ci. Quitte à se déclarer ensuite trop « pauvre » pour assurer les dépenses sociales...

La décentralisation et concurrence fiscale tend aussi à démanteler toute logique d’égalité des droits sur tout le territoire. Auparavant, on pratiquait généralement la « péréquation » des financements : c’est une répartition du financement en proportion de la richesse, permettant un soutien des moins bien lotis par les plus avantagés. Le but est d’égaliser l’accès à un service public – la poste, par exemple – dans tout le pays. Cela permet la distribution des timbres postes aux usagers sur la base d’un seul et même tarif sur tout le territoire, que l’on soit « en ville » ou dans un coin perdu de montagne (d’accès plus coûteux). En France, par exemple, le principe solidaire de la péréquation s’est de plus en plus délité dans la phase néo-libérale : les tarifs et investissements de chemin de fer, ou de dispensaires de santé, ont de plus en plus été établis sur des bases locales, donc selon des conditions de « rentabilité » très inégales – aboutissant d’ailleurs à la fermeture d’un certain nombre de services.

Derrière l’évolution des dettes des collectivités locales (comme de l’État central) ce sont tous ces mécanismes et choix qu’il faut mettre à plat, ainsi que la nature et l’évolution de la fiscalité (qui paie quoi ? Pour quoi faire ?). Le démantèlement des services publics s’est accompagné de plus en plus de leur traitement comme des entreprises privées à but lucratif, maintenues ou pas selon les revenus des « clients » - ou privatisés, pour être plus libre d’augmenter les tarifs en modifiant, ce faisant les exigence de qualité et de coûts (la santé et la sécurité au travail passant souvent à la trappe).

Quant à la Sécurité Sociale – l’exemple de la France.

Pendant la Seconde guerre mondiale, en France, le Conseil national de la Résistance intègre à son programme « un plan complet de sécurité sociale, visant à assurer à tous les citoyens des moyens d’existence, dans tous les cas où ils sont incapables de se le procurer par le travail » (maladie, vieillesse, grossesse, accidents du travail). Sa gestion appartient aux représentants des intéressés et de l’État. Ses ressources sont issues principalement des cotisations sociales, et en partie de la fiscalité.

A la veille de la crise des « subprimes » la gestion de la Sécurité Sociale était quasiment équilibrée : en 2009 le déficit de financement (comblé par l’État) était de 0,14% des recettes. La dette s’est creusée à cause du chômage – faisant chuter les rentrées de cotisations sociales

En 2013 :

- la dette de la Sécu est 7 fois inférieure à celle de l’Etat central.

- Alors que ses ressources (cotisations sociales) sont de 1,2 fois supérieures à celles de l’État.

Ou donc est l’enjeu ? Fondamentalement, il s’agit de faire peser la pression d’ensemble de la soi-disante « crise de la dette » pour privatiser ces colossales ressources. Les mutuelles privées et des fonds de pension rapaces guettent : c’est une des illustrations de « la dette comme arme de destruction (sociale) massive » = destruction de droits sociaux, et de modalités non marchandes de satisfaction de ces droits, au profit d’une logique de l’assurance privée, selon ses moyens (individuels) et... en jouant au casino sur les marchés.

Cf. l’effondrement de Enron aux EU en 2001, dans la foulée de l’éclatement de la bulle internet : la multinationale se déclare en faillite. En un an, sa valeur boursière a été divisée par 350. Environ 20 000 salariés sont licenciés, et des centaines de milliers de petits épargnants perdent quasiment tout leur « capital-retraite » : celui- ci avait été confié à des fonds de pension qui avait placé ce « capital-retraite » en parts de Enron (environ les deux tiers des actifs boursiers de la firme étaient détenus par des fonds de pension ou des fonds de mutuelles).

II - Dette et politiques économiques

1°) De l’endettement keynésien au tournant néo-libéral

a) Face à la crise de l’ Entre deux guerres, les politiques keynésiennes de régulation des marchés ont agi (au plan des gouvernements) avec une volonté de sauvegarder le capitalisme contre « le danger communiste ». Il s’agissait, au plan politico-stratégique dans le monde bi-polaire, d’intégrer le mouvement social-démocrate et syndical dans la gestion d’un capitalisme offrant des marges réelles au réformisme social ; une telle orientation était confortée au plan des doctrines économiques par l’analyse théorique critique de ce qu’avaient été les impasses des politiques libérales de « laissez-faire » marchand, face à la grande crise des années 1930. L’ensemble de ces aspects fondait la conviction alors dominante qu’un interventionnisme de l’Etat était indispensable pour « réguler » à la fois le marché et les « appétits » capitalistes de la course privée illimitée au profit.

Cela se traduisit (avec des évolutions et variantes qu’on ne discutera pas ici) par des politiques économiques s’appuyant sur plusieurs caractéristiques ;

Le soutien de la demande (ou des « débouchés » pour l’industrie) en réponse aux surproductions de la grande crise de l’entre-deux guerre : la consommation de masse d’un salariat en pleine expansion allait être un débouché majeur des industries porteuses de la croissance d’après guerre ;

- soutien des salaires comme pouvoir d’achat pour stabiliser la croissance : « fordisme » (les salariés de Ford sont aussi ses clients, il a donc un intérêt « capitaliste » à une certaine augmentaion des salaires) ; conventions salariales collectives assurant un partage stable des gains de productivité entre salaires et profit, puis protégeant le pouvoir d’achat des salaires contre l’inflation (indexation des salaires sur les prx) ; et développement des comptes bancaires et des crédits ;

- avec d’éventuels déficits budgétaires financé par les banques centrales (à taux d’intérêt réels – compte tenu de l’inflation - faibles voire négatifs ; financements bancaires privilégiés ;

- et redistribution fiscale des catégories les plus riches vers les plus pauvres

Taux d’équipement des ménages ouvriers en biens durables en Europe de l’Ouest

1954 1965 1975

Automobile 8% 47% 74%

Téléviseur 1% 46% 87%

Réfrigérateur 3% 56% 91%

Machine à laver 8% 44% 77%

Source : Béaud , 1990

- Les gains de productivité après la guerre: sur les chaînes de montage, le taylorisme permettait de produire plus en moins de temps (cf. Charlie Chaplin, « les Temps Modernes » = le travailleur devient un quasi robot, appendice de la machine) ; NB : les variantes allemande et japonaise ont cherché à gagner en efficacité non par le taylorisme mais par l’intégration des travailleurs et syndicats dans le contrôle de la qualité, moyennant la protection de l’emploi.

- Le contexte de rapports de forces spécifiques de la guerre froide et de la « reconstruction » des économies après guerre, ont dans l’ensemble, pour la première (et dernière) fois dans l’histoire du capitalisme permis que les gains de productivité (considérables avec le développement des chaînes de montage dans les oligopoles industriels) servent à augmenter à la fois salaires et profit jusqu’aux années 1970, avec double débouchés : revenus populaires pour les biens de consommations de masse, et équipements en machines pour la reconstruction des usines et les industries de biens de production : d’où des taux de croissance exceptionnels (de l’ordre de 5% en moyenne) bien plus élevés que les quelque 2% en moyenne sur le long terme, avant et après les Trente Glorieuses.

- Le contrôle de la libre circulation des capitaux et des politiques économiques nationales interventionnistes et « protégées » : les banques centrales (BC) devenues publiques assument un rôle central régulateur ; leur « contrôle des changes » (c’est-à-dire le contrôle des mouvements de capitaux qui viennent se convertir d’une monnaie à une autre sur le marché des devises dit « marché des changes ») cherche à repérer et interdire les conversions de monnaie qui n’ont pas une finalité transparente de production ou de consommation : ils limitent donc les mouvements « spéculatifs » (=voulant « faire de l’argent avec de l’argent » sans apport productif). Les crircuits bancaires (contrôlables par la BC) sont privilégiés sur les marchés financiers opaques. NB : Keynes critiquait l’inefficacité de la Bourse pour un soutien stable de la croissance (comportement de casino) ; il était pour « l’euthanasie des rentiers ».

b) De la crise multidimensionnelle des années 1970 à la contestation des politiques keynésiennes

La décennie 1970 va voir se combiner plusieurs turbulences exprimant l’entrée en crise des piliers de la croissance des Trente (années) glorieuses d’après guerre. : l’hégémonie des EU, les gains de productivité facilitant le partage salaires/profit, et les politiques d’inspiration keynésiennes.

Le déclin de l’hégémonie des États-Unis et l’instabilité de l’ordre mondial se manifeste notamment sur deux plans :

La crise du SMI (système monétaire international, mis en place à Bretton Woods au lendemain de la guerre). En 1971, Nixon décide unilatéralement la fin de la convertibilité du dollar en or – et en 1976 les BC cessent de soutenir aussi les taux de change fixes des monnaies en dollars qui imposaient aux BC un contrôle des changes : on entre dans une période de grande instabilité monétaire internationales et d’intense spéculation sur le marché des changes. A l’arrière plan : la chute des réserves d’or des Etats-Unis en même temps que s’envole la quantité de dollars en circulation dans le monde (pour la guerre du Vietnam notamment) : les Etats-Unis ne peuvent plus assurer la convertibilité de cette masse de dollars en or. Cela reflète à la fois la montée de nouveaux concurrents commerciaux, mais aussi le coût des politiques coloniales, ainsi que le caractère pervers d’un SMI basé sur le dollar comme étalon : celui-ci servant à payer l’essentiel des échanges mondiaux, notamment en énergie, son émission est sans limite, contrairement à celle des autres monnaies. Ce SMI était basé sur les rapports de forces issus des deux guerres mondiales où s’est construit l’hégémonie des EU. Les Etats-Unis étaient alors le premier pays créancier (et détenteur d’or dans ses caisses) au monde. Ils sont devenus le pays le plus endetté du monde – avec un dollar qui reste dominant.

La « crise du pétrole » en 1973 (triplement du prix du baril, mais voir les prix... bien loin des envolées des années 2000) :

Cours du pétrole, dollars courants par baril, moyennes annuelles

1960 1972 1974 1980

1 3 12 24

Source : AIE et Reuters

Cette crise, tout en exprimant l’écart considérable entre l’offre (au prix imposé de 1$ le baril) et demande (quasi illimitée à ce prix pendant quelques décennies), reflète aussi la montée des résistances internationales à la domination des EU dont les multinationales (les Majors) contrôlaient le prix du pétrole. La mise en place de l’OPEP - organisation des pays producteurs, dans les années 1960 - et l’exploitation des conflits au Moyen Orient au début des années 1970 expriment de nouveaux rapports de force.

Le ralentissement des gains de productivité et la stagflation

Les résistances sociales dans le contexte de rapports de force plus faorables aux salariés (plein-emploi) se traduisent par le ralentissement des gains de productivité (résistances aux cadences, notamment) : les tensions « classique » entre salaires et profit dans le partage de la valeur ajoutée vont croître ; mais pendant un temps elles seront différées par la spirale de hausse des prix.

Taux de croissance de la productivité (PIB par homme/heure), pays développés

1950-1973 1973-1979

4,5 2,7

Source : Maddison, 1981

L’indexation des salaires sur les prix, qui visait à stabiliser le pouvoir d’achat, aggrave l’inflation (qui passe au-dessus de 10% dans beaucoup de pays « du centre ») et la « crise des coûts » catalysée par la montée des prix du pétrole.

L’inflation favorise l’endettement, dans un contexte de ralentissement de la croissance : c’est la « stagflation »

Les années 1970 voient donc se combiner dans les pays du centre capitaliste, les ingrédients d’une double crise « de système » : crise de profit (ou « crise des coûts », notamment salaires et énergie, fondamentaux) et crise de l’ordre mondial : déclin (mais non pas fin, de l’hégémonie des Etats-Unis face d’une part à des rivaux (Allemagne, Japon), à de nouveaux concurrents dans le commerce mondial (en Amérique latine, Asie et Europe notamment, et à la décolonisation qui affecte toutes les grandes puissances. L’impact aux Etats-Unis même du mouvement anti-guerre est démultipléi par une « crise sociétale » où s’affirme une nouvelle génération et des résistances contre tous les rapports de domination (mouvement féministe, gay, anti-impérialistes).

NB : Ces années-là voient également le blocage et la répression de réformes et mouvements contestataires en Europe de l’Est, au sein du « Socialisme réel » qui connaît sa propre « crise de système » : elle est provisoirement contenue par la combinaison de répression, de protections sociales et d’ouverture aux biens de consommations occidentaux. Mais globalement, c’est le « monde bi-polaire » qui est tout entier ébranlé par des contestations internes, des deux côtés.

La critique néo-libérale des politiques keynésiennes se nourrit de ces crises.

Les analyses keynésiennes avaient été en position de force lorsque le centre de gravité de la crise capitaliste de l’entre-deux guerre avait été l’insuffisance de débouchés (quand la compression des salaires par le « laissez-faire » aggravait la crise) et sous pression de la victoire de Stalingrad et de l’extension de révolutions (yougoslave, chinoise).

Mais dans les années 1970, le centre de gravité de la crise est du côté des coûts – et le contexte est marqué par l’occupation de la Tchécoslovaquie par les tanks envoyés par le kremlin contre le « Printemps de Prague », (« pour un socialisme à visage humain »,) puis, à la fin de cette même décennie par l’intervention soviétique en Afghanistan...

c) La critique de l’endettement keynésien – et la « guerre froide » : les « armes » de la contre-révolution libérale.

L’inflation (notamment par les crédits) qui, dans l’optique keynésienne, devait soutenir la croissance, et la spirale d’endettement favorisée à son tour par cette inflation, vont se heurter à la « crise des coûts » dans sa manifestation première : la « stagflation ». Celle-ci illustre un échec des réponses keynésiennes, puisqu’il y a désormais inflation sans croissance forte. Cela va donner du poids aux critiques néo-libérales des politiques d’inspiration keynésienne (dans un contexte de brouillage voire crise des projets socialistes, incapable d’offrir une alternative crédible immédiate. L’instrumentalisation de la dette comme arme de destruction (sociale) majeure va connaître une première illustration... A côté d’autres « armes » : celles des guerres tout court.

Car au plan géo-stratégique, l’intervention soviétique en Afghanistan en 1979 va donner une impulsion majeure à la dernière phase de la guerre froide légitimant des dépenses d’armement considérables aux Etats-Unis, financés par endettement avec recours aux capitaux mondiaux du dit « monde libre » y inclue... l’Arabie Saoudite, contre l’ennemi « principal » commun de l’époque. D’où les caractéristiques et moyens du tournant néo-libéral.

2°) Le tournant néolibéral

a) Fins et moyens

Les fins ? Réduire les coûts sur les deux plans essentiels évoqués :

-les salaires (et leurs protections)

-l’énergie – avec à la clé le contrôle des sources d’approvisionnement ou des routes du pétrole (mais on ne pourra traiter ici de ces enjeux qui nous éloignent du sujet spécifique).

Les moyens ?

Les doctrines néolibérales (école « de Vienne », Hayek ; « monétarisme : Friedman) contestent toutes les critiques keynésiennes des défaillances du marché et leurs conséquences quant au rôle régulateur de l’État-providence dans tous les domaines. Le discours idéologique dira : « il faut plus de marché et moins d’État » sans préciser, quel marché et quel État.

La réalité sera en fait :

la mise en œuvre de réformes et politiques néo-libérales par des États et de puissantes institutions de la mondialisation : il y aura moins d’État-social et plus d’État-gendarme (et militaire). Le courant monétariste (Friedman) remet en cause aussi l’utilisation de la création monétaire par les politiques publiques : selon lui, l’inflation est due aux pression des États (et des demandes sociales) sur les BC il faut donc imposer l’indépendance des BC par rapport aux États. Cela s’appliquera en Europe, mais pas aux États-Unis. Mais le point commun de diverses écoles néo-libérales (en dépit de certains conflits internes) est de combattre toute logique d’État–providence. Le deuxième point commun est l’accent sur la régulation marchande :

la généralisation et domination des rapports marchands et de l’argent-roi nous ramène à un capitalisme « pur » (comme au 19è siècle) comme l’appelle un livre de Michel Husson. Car cette domination des rapports marchands est ce qui distingue le capitalisme d’autres systèmes, antérieurs ou postérieurs au capitalisme, qui peuvent utiliser le marché donc la monnaie mais en les subordonnant à des régulations et objectifs politico-sociaux, bons ou mauvais, n’ayant pas pour finalité l’accumulation de profit monétaire.

En pratique, « le » marché du discours néo-libéral abstrait, c’est la généralisation du marché – marché du travail, du capital et des biens et services :

« Libéralisation » du marché du travail : pour les courants néo-libéraux dominants (critiques du monétarisme) l’inflation est principalement due aux pressions salariales, qu’il s’agit de démanteler. D’où l’exigence de flexibilité et d’individualisation des « contrats » contre les conventions collectives. Alors que keynésiens et – de façon différente – marxistes, soulignent le double aspect du salaire (pouvoir d’achat et coût), les écoles et pratiques libérales traitent le salaire uniquement comme un coût qu’il faut comprimer. La cause du chômage étant supposée, de surcroît, venir des protections et salaires « trop élevés » (thèse du « chômage volontaire ») .

NB : Alors que les libéraux n’avaient pas le plein-emploi comme objectif de politique économique (contrairement aux keynésiens et marxistes), puisque le « laissez-faire » du marché est supposé efficace, on voit désormais se déployer des discours libéraux sur les « objectifs de plein-emploi » : ce sont les protections qu’il faut détruire, puisque ce sont elles qui crèent le chômage ; les statistiques tronquées camouflent la nature des emplois (flexibles et précaires) qu’il s’agit de créer ; et omettent de comptabiliser comme chômage camouflé, le travail à temps partiel subi (massivement les femmes, les jeunes, les immigrés et personnes agées) ; il faut y ajouter les « invisibles » qui « sortent de la population « active » quand ils/elles ont renoncé à chercher officiellement un emploi. Ce faisant ce sont aussi toutes les difficultés rencontrées notamment pour les femmes par la destruction ou insuffisance des services publics et de la petite enfance, le coût des transports, le niveau des salaires offerts qui pousse à rester à la maison.

Tel est l’univers du « plein-emploi » libéral, symbolisé par les réformes Hartz en Allemagne avec leurs emplois à « un euro ».

« Libéralisation » du marché du capital : elle recouvre notamment la privatisation dominante de l’émission monétaire s’émancipant des contrôles des BC. Mais aussi, l’objectif général de rendre « liquide » le capital investi en titres financiers ou en biens immobiliers : c’est-à-dire faciliter sa transformation en argent susceptible de se déplacer facilement (avec la rapidité d’internet mondialisé) au gré de ce qui apparaît comme « rentable » : c’est la fonction de ce qu’on appelle les marchés « secondaires » - ceux où l’on peut revendre les actions et les obligations. C’est aussi la fonction de bien des innovations financières permettant, par exemple, de transformer des crédits en « titres » revendables sur les marchés secondaires (« titrisation des créances »). Ces innovations visent aussi à disséminer les risques de toute nature pour le capital : la « liquidité » et la circulation mondiale permettent de savants « calculs » autour de « portefeuilles » de titres mixant les risques, incorporant donc des titres « toxiques » bien rémunérés aux placements de « pères de famille ». La libre circulation du capital (libéralisation internationale des services financiers à la fin des années 1990...) fait partie de ce principe de « liquidité », combien à celui du « gain » comme bon indicateur d’efficacité.

NB : Les financements privés seront donc protégés dans le même processus qui veut au contraire que toute protection des salariés soit supprimée.

Telle est une autre composante de l’univers éthique néo-libéral « purement » capitaliste.

« Libéralisation » du marché des biens et services: c’est-à-dire démantèlement des nationalisations et services publics : la dette (sous pression des « aides » du FMI) a été dans le Tiers-Monde comme en Europe de l’Estdans les années 1980, un vecteur fondamental pour imposer des privatisations généralisées – donc des choix de société.

Tout est privatisable afin de pouvoir être transformé en argent donc « vendable », quelque soit le dommage humain, sociétal, financier ou environnemental. Le démantèlement des services publics signifie celui des droits universels qui tendaient à s’y rattacher, va de pair avec la remise en cause de toute « cohésion sociale » par la réduction des inégalités.

Autre facette de l’univers éthique de ce capitalisme mondialisé.

Les politiques économiques de « soutien de l’offre » sont supposée satisfaire les besoins sur la base des critères de profit : telle est la légitimation de toutes ces politiques. Tous les bilans concrets, cohérents avec la rationalité des comportements induits par l’argent-roi, peuvent en démontrer la fausseté : démantèlement de l’agriculture vivrière ; transports privés et énergie destructeurs de l’environnement ; démantèlement des services publics ; concentration de plus en plus grande des richesses et des inégalités... Mais les objectifs des politiques économiques se maintiennent :

-démantèlement des codes du travail et des protection salariales,

-fiscalité non redistributive favorisant les catégories qui épargnent et investissent : baisse des impôts progressifs et sur les bénéfices ; hausse de la TVA ;

-par contre, soutien illimité et fort rapide des entreprises et banques « too big to fail » (ou too big to jail, devrait-on dire)

Loin d’être « naturelle » ou spontanée, la mondialisation financière et son expansion des rapports marchands et des privatisations se sont appuyées sur de puissantes institutions : les États représentés selon leur puissance, au sein du FMI (fonds monétaire international) ou de la Banque mondiale (BM) imposent leurs « politiques d’ajustement structurels » (PAC) aux pays endettés ; et à la fin des années 1990 l’OMC (Organisation mondiale du Commerce) les a relayé dans leurs efforts d’imposer le « libre-échange » entre inégaux comme règle, assortie de la généralisation des privatisations.

NB : Le tournant de 1989 radicalise la mondialisation néo-libérale.

Après la chute du mur de Berlin en 1989, l’ennemi principal, le communisme ne disparaît pas tout à fait : il faut encore enterrer son « spectre »... L’assimilation du « siècle soviétique » au seul goulag et aux dictatures du parti unique accompagne des « révisionnismes »s historiques, réhabilitant les courants fascistes comme « patriotes ».

Mais la force de pression du « monde bi-polaire » pour « assagir » le capitalisme disparaît.

Dans l’Union européenne, alors que les élargissements vers les pays du Sud sortant de dictatures (Grèce, Espagne, Portugal) s’étaient faits dans les années 1980 avec une augmentation du budget européen en leur faveur, les élargissements vers les pays de l’Est vont se faire en plafonnant le budget européen à 1% du PIB commun. L’accent est mis sur les financements privés ; et la périphérie de l’Est va servir de base arrière pour délocaliser les ateliers allemands et faire jouer une concurrence fiscale et sociale radicale sur le continent.

Enfin, alors que la fin de l’URSS et le démantèlement du Pacte de Varsovie (qui faisait face à l’OTAN pendant la Guerre froide) en 1991 mettait à l’ordre du jour celui de l’Alliance atlantique, les Etats-Unis exploitent la crise yougoslave des années 1990 et les élargissements à l’Est de l’UE pour maintenir et étendre l’OTAN.

A partir de 2001 va se concrétiser l’émergence d’un nouvel ennemi : le « terrorisme musulman » - et tout ce qui va lui être assimilé, pour légitimer de nouvelles guerres « libératrices » - avec un enjeu caché majeur : le pétrole. (évoqué, mais non traité ici).

b) Les effets...

Sous l’angle économique, on peut dire synthétiquement que les objectifs de rétablissement des taux de profit et de lutte contre l’inflation ont été atteints – mais au prix de nouveaux problèmes. La désinflation (ralentissement de l’inflation) s’est amorcée dès les années 1980. Mais la contre-partie a été la montée des inégalités et de la pauvreté, avec tendance à de nouvelles surproductions dans diverses branches (automobiles, « nouvelle économie », etc.).

NB : Les « surproductions » dans le capitalisme, sont purement « marchandes » : elles ne signifient aucunement que les besoins sont satisfaits mais que le pouvoir d’acheter les biens produits n’est pas suffisant pour écouler l’offre de produits. Or, la montée de la pauvreté est une des raisons de cette insuffisance de pouvoir d’achat. On verra que le crédit va, en partie chercher à compenser l’appauvrissement.

Mais les débouchés « rentables » devenant limités, on a également assisté à l’envol de placements financiers et de leurs bulles qui semblent « produire de la valeur » alors qu’ils sont bâtis sur du vent ( les marxistes appellent cela du « capital fictif »). Au total, malgré le rétablissement du taux de profit, les investissements productifs ont stagné (donc le chômage structurel s’installe) alors que les placements financiers se sont envolés, les deux courbes suivantes illustrant des corrélations étroites.

On va se concentrer à présent sur les effets de ces politiques sous l’angle de l’endettement.

III – De la dette avant la crise à la dette de la crise – dite « crise de la dette »

Alors que les politiques néo-libérales avaient dénoncé « l’économie d’endettement » keynésienne, on va assister à la montée des dettes - privées et publiques – nourries par les politiques néo-libérales.

a) Causes de l’endettement public néo-libéral – jusqu’à la crise des « subprimes »

La dette publique des États-Unis comporte certaines caractéristiques propres différentes de celles de l’Union européennes - liées à la genèse différente des deux unions, au rôle du dollar comme monnaie internationale et à la position géo-stratégique des États-Unis. On peut synthétiser le contenu politique et social de la dette publique des EU :

-côté recettes : baisse de la fiscalité (voire parfois taxation nulle) pour les firmes exportatrices, et en général baisse de la fiscalité sur le capital et l’épargne ;

-côté dépenses : large démantèlement de l’Etat-providence hériét du New Deal ; et montée considérable des dépenses d’armement (voir plus haut, en conclusion du point I, la dernière phase de la « guerre froide », face à l’intervention soviétique en Afghanistan, comme « arme » du tournant néolibéral en 1979).

Ce déficit budgétaire comporte à la fois un contenu néo-libéral et géo-stratégique dans ses recettes et dépenses, et un effet pseudo-keynésien de relance et soutien de l’économie des EU : les dépenses d’armement ont des retombées positives sur l’industrie civile, à la fois sous l’angle des dépenses de R&D (recherche et développement de technologies nouvelles) financées par l’État, et de par les commandes d’État liées à l’industrie d’armement.

Les causes communes des déficits publics aux États-Unis et dans l’Union européenne sont :

le ralentissement majeur de la croissance par comparaison avec la phase des « Trente glorieuses », compte tenu notamment de la baisse des débouchés « fordistes » (salariaux). Ce ralentissement implique une baisse automatique (non voulue) des rentrées fiscales. Cela s’ajoute aux choix fiscaux proprement dits de la politique économique (baisse de la fiscalité sur le capital et les revenus, que l’on retrouve partout).

Par ailleurs, la contraction des dépenses salariales, la flexibilité recherchée, se traduisent par la montée d’un chômage structurel. Cela induit une baisse de la fiscalité et une montée de dépenses d’allocations chômage qui creusent aussi les déficits. Globalement, la politique économique de contraction générale des dépenses sociales ne suffit pas à contrebalancer la baisse des rentrées fiscales.

Une des raisons majeure des déficits en dépit de la baisse des dépenses publiques, est la part croissante qu’y occupent les intérêts sur la dette. Ceci est notamment lié au choix de financer les déficits par l’émissions de titres de la dette publique (bons du Trésor, obligations, etc. ) sur les marchés financiers, plutît que de recourir à la création monétaire par les crédits des BC. Ces titres deviennent (avec les devises) un enjeu majeur de la spéculation des marchés financiers.

L’exemple de la France : il y a une montée considérable de la dette publique « au sens de Maastricht » depuis le tournant libéral.

On « dépense trop », dit-on. Qu’en est-il ?

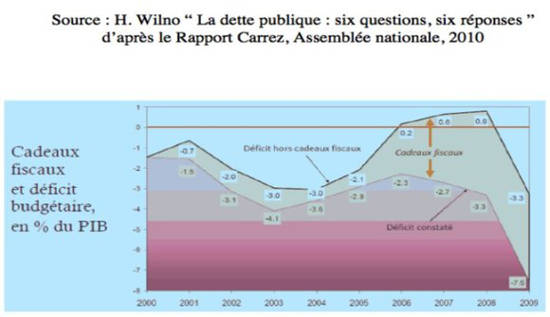

La courbe suivante montre, que la dépense publique a plutôt baissé, sous pression de la baisse des recettes. Mais, alors que les recettes fiscales couvraient les dépenses en début de période, la politique liébrale les a fait chuter bien davantage que les dépenses – d’où les déficits. En outre, les taux d’intérêt payés sur la dette gonflent les dépenses. Si on les déduit de celles-ci, l’écart de déficit est réduit, voire nul. Les dépenses n’augmentent que lors des années de récession (1993, puis 2009) qui sont les vraies causes d’augmentations ponctuelles des dépenses.

NB : Le poids des intérêts dans la dépense est lié au choix de faire appel aux marchés financiers et non pas à la BC pour financer les déficits. Autrement dit la course de dépense hors intérêts reflète peu ou prou ce qu’aurait été la dépense sans dépendance sur ce financement spéculatif.

S’ajoute au tableau l’importance des cadeaux fiscaux.

La question centrale est donc plutôt la chute des recettes fiscales avec deux tendances à souligner, dans l’espace géo-politique européen et dans le temps :

Après 1989, l’élargissement vers l’Est de l’UE s’est accompagné du démanètlement radical de l’ancien système de « socialisme réel » avec pour logique d’y attirer les capitaux privés occidentaux par le « dumping social et fiscal » : cette région a servi de « laboratoire » pour la mise en place de la « Flat Tax » (impôt unique sur le revenu, de surcroît très bas. L’ « austérité budgétaire » a été la règle imposée (et largement respectée) pour rejoindre l’UE en 2004 et 2007. La baisse des dépenses sociales et des salaires, a dû accompagner la baisse des impôts sur le revenu pour attirer les IDE faiblement amortie par une hausse de la TVA particuèlirement injuste, socialement, dans un contexte de fort appauvrissement. A utoal, l’Europe de l’Est a servi de moteur à une baisse d’ensemble de la fiscalité du les revenus en Europe :

En 2012 (selon Eurostats) le taux d’imposition moyen sur les revenus s’échelonnait entre 56,6% pour la Suède (Belgique : 53,7 %, Royaume-Uni : 50 %, Allemagne : 47,5 %, France : 46,8 %) et 10% pour la Bulgarie – pour une moyenne de l’UE à 38,1 %

Entre 2000 et 2008, la Bulgarie a baissé de 30% son imposition maximale, sur le revenu des personnes physiques et de 22.5% sur le revenu des sociétés (les chiffres correspondants sont pour la République tchèque de -17% et -11,5% ; pour la Slovaquie de -23%, et -10%, pour la Roumanie de -24% et -9%) ; ce qui s’est traduit pour l’UE à 27 d’une baisse de 6,9% et de 8,4% pour les données moyennes d’impositions analogues entre ces deux dates.

Et sur le temps long des pays capitalistes de l’Europe occidentale, c’est le tournant néo-libéral de 1980 (radicalisé après 1989) qui marque la baisse des impôts sur le revenu. Pour l’illustrer à nouveau sur l’exemple de la France, on peut s’appuyer sur un rapport de l’Institut des Politiques Publiques : « Cent ans d’impôts sur le revenu », de Mathias André et Malka Guillot :

-l’imposition réelle des 1 % les plus aisés a crû jusqu’en 1982 (taux moyen de 34,2 %) puis a diminué depuis (25 % en 1998).

-Les classes moyennes et modestes, les 90 % du bas de la distribution des revenus, ont vu leur contribution dans l’impôt total payé, passer de moins de 15 % dans les années 1950 à 35% depuis les années 1970.

-De 1946 à 1982, le taux marginal supérieur est resté en gros stable à 60% (le nombre de tranches passant de 9 à 14).

-Entre 1983 et 2014, le nombre de tranches s’est réduit de 14 à 6 et le taux marginal

a baissé de 65% à 45% pour la tranche supérieure

alors qu’il a augmenté pour toutes les tranches inférieures imposables (la tranche 5 est passée de 20 à 41% ; même la tranche 2, la plus base des imposables est passée de 5 à 5,5% - après être montée jusqu’à 12% en 1994...

Bref, les plus pauvres imposables paient plus d’impôts, les plus riches, moins – et globalement la « norme » est la réduction des rentrées fiscales accompagnée de pressions pour réduire les dépenses. Avec deux scénarios opposés extrêmes – et toutes sortes de combinaisons en Europe :

Variante grecque : l’endettement publique est favorisé par le taux d’intérêt unique de la BCE dans la zone euro que l’inflation grecque rend faible ; il favorise une croissance de la consommation populaire produisant une forte montée des importations ;

Variante Europe de l’est : la baisse des rentrées fiscales s’accompagne d’une discipline sur les dépenses sociales et un appauvrissement majeur de la population ; celui-ci pourra être compensé dans la phase 2003-2008 par un endettement privé massif avec le même effet qu’en Grèce sur les importations ( point suivant).

b) Des politiques néo-libérales à l’endettement privé produisant la crise des « subprimes ».

Quelques remarques synthétiques, combinant des aspects descriptifs et conjoncturels, aux causes structurelles de la crise ;

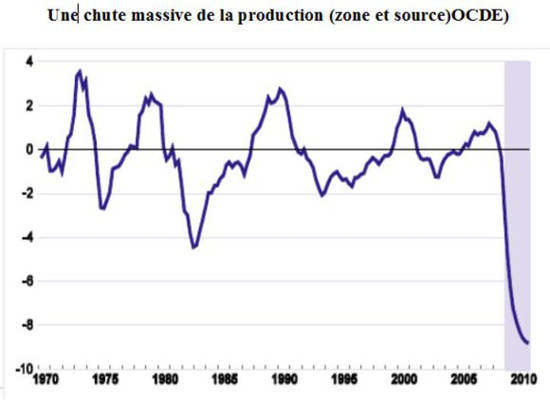

La crise des subprimes née aux États-Unis est une crise de l’endettement privé. En se propageant internationalement, la crise bancaire et financière va produire la récession majeure de 2008-2009.

Les « subprimes » concernent des crédits pour des ménages aux revenus fragiles

NB : au-delà de ce cas, la Banque mondiale valorise toutes sortes de projets de prêts pour « les pauvres » visant à remplacer l’aide publique au développement : il faut en étudier concrètement la logique ; mais une partie majeure, comme les « subprimes, loin de sortir les personnes concernées de la pauvreté les enferme dans le piège d’une consommation à des taux vite usuraires qui enferment dans la pauvreté.

Les « subprimes » s’accompagnent d’innovations financières qui visent à protéger les banques du risque sur le dos de clients précaires.

d’une part, les banquiers s’approprient un droit de récupération des logements hypothéqués, en cas de défaut (avec expulsions des familles piégées par des taux d’intérêt initialement très bas) ;

d’autre part, les crédits sont transformés en « titres » (titrisation des créances », cédés à des institutions financière « ad hoc » créées par les banques et échappant aux contrôles et régulations imposées par la BC ;

ces titres à très hauts risques (vu la fragilité des revenus des ménages concernés) circulent entre banques en étant intégrés à des « portefeuilles » de titres visant à « équilibrer » les risques – lesquels sont diffusés à l’échelle mondiale ;

NB : ces crédits « titrisés » étaient à la veille de la crise évalué avec « triple A » (donc supposés très sûrs) par les Agences de notations – ce qui a facilité la gangrène mondiale et totalement opaque des institutions financière par ces crédits devenus « toxiques » ;

Derrière les ménages appauvris concernés par les « subprimes », il y a le creusement des inégalités et la montée de la pauvreté dues aux politiques néo-libérales, exprimant les transformations dans le partage de la valeur ajoutée (la richesse nationale produite chaque année, égale au PIB) entre revenus salariaux et profits.

Cet appauvrissement salarial crée un problème de pouvoir d’achat « résolu » par le crédit :

du côté des populations, il y a une volonté de maintenir, si possible, le niveau de consommation antérieur et d’accéder aux mode de vie des classes favorisées (accès à l’éducation, logement, voiture..).

Et du côté des entreprises et de l’État, il est intéressant de maintenir un pouvoir d’achat sans remettre en cause la logique néo-libérale sur les salaires.

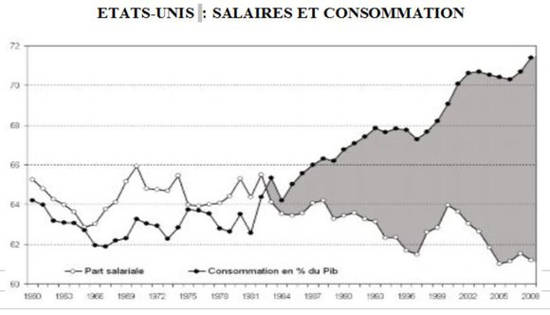

Quelques graphiques illustrent ces réalités.

1°) Tout d’abord, la part des salaires dans la Valeur ajoutée (c’est-à-dire le PIB)

Dans le graphique suivant comparant États-Unis et Union européenne,

la courbe du haut, concernant la part des salaires dans la VA aux États-Unis baisse faiblement après 1980 en semblant ensuite rester stable ;

alors que dans l’UE à partir des années 1980 (courbe sombre) il y a une chute plus nette de cette part des salaires dans la valeur ajoutée.

Mais si l’on enlève aux États-Unis 1% des « salaires » les plus riches (qui incluent en fait des primes de « gouvernance d’entreprise ») on obtient la deuxième courbe, qui prend l’allure générale de celle de l’UE, et s’en rapproche.

Et si vous ôtez 5% des « salaires » les plus élevés aux EU, cette dernière courbe tombe en-dessous de celle de l’UE

Ce qui reflète le caractère opaque de la statistique sur les « salaires » qui inclut les dirigeants d’entreprises incorporant à leur « salaires » des primes de « gouvernance » considérables.

La courbe suivante montre l’envol de la courbe de consommation dans les années 1980 : elle passe au-dessus de celle des salaires (qui incorpore les 5% des très hauts revenus) : ces catégories riches entraînent l’ensemble des comportements de consommation vers le haut, cet emballement de la consommation sera rendu possible par l’endettement privé massif permettra (avec la chute de l’épargne privée) et l’euphorie de l’enrichissement financier fictif (on se croit riche avec la montée des valeurs boursières : mais si tout le monde vend ses actions, leur cours s’effondre...)

En France, il n’y aura pas envol de la consommation mais seulement son maintien – mais aussi beaucoup moins d’inégalités et de placements financiers des ménages qu’aux États-Unis. Mais l’écart entre consommation et salaires est comblé par l’épargne et l’endettement.

2°) De la dette de la crise à la crise de la dette.

La crise des subprimes, gangrénant le système bancaire et financier international va provoquer un « crédit crunch » : un arrêt des financements de l’économie par les banques et un effondrement de l’économie mondiale comparable à celui de l’entre-deux guerres.

La crise de « système » touche en réalité d’abord et avant tout le coeur du monde capitaliste développé.

Variations annuelles du PIB en % 2008 2009 2010 2011

Monde 3 (-0.8) 3.9 4,3

États-Unis 0.4 (-2.5) 2.7 2.4

Zone euro 0.6 (-3.9) 1 1.6

Pays émergents 6.1 2.1 6 6.3

Sources : FMI et La Tribune du 27/01/2010

Et face à un risque en plein cœur du système, l’expérience de l’entre-deux guerre a laissé des traces : le « laisser-faire » qui prévalait alors n’a désormais plus cours : les États et les BC viennent au secours des grandes institutions financières privées et stoppent la récession : la croissance reprend en 2011.

Mais aux dettes publiques d’avant la crise, liées aux caractéristiques générales des politiques néo-libérales, viennent s’ajouter une dette « de la crise » due au renflouement des banques et aux politiques de relance.

Pour donner un ordre de grandeur concernant la France, la Cour des comptes évalue à quelque 38% la part de la crise dans l’envol de la dette publique.

On voit dans le tableau suivant ce que la dette de la crise (en rouge) ajoute à la dette d’avant la crise dont nous avons vu les causes structurelles (la baisse de la fiscalité sur le capital et, en Europe particulièrement, la hausse des taux d’intérêt sur une dette financée par les marchés financiers et non pas par les banques centrales ou la Banque centrale européenne – BCE).

Selon les pays, le renflouement des banques par les Etats par « re-capitalisation » a pu aller jusqu’à des nationalisation très provisoires (Japon, RU) ou des prêts massifs des Etats à taux nuls ou faibles ; il s’y est ajouté l’aide massive des BC sous formes de prêtsou échange de titres publics (alors considérés comme sûrs) contre les crédits toxiques pour assainir els bilans des banques privées et qu’elles recommencent à financer l’économie.

Le Plan Paulson aux Etats-Unis consacra 700 milliards de dollars à éponger ainsi des actifs toxiques, pendant que la FED fournissait 2500 milliards de dollars de prêts à taux zéro.

La « crise de la dette » européenne

Mais en 2010 une nouvelle phase commence en Europe. La « crise grecque » devient « crise de la dette » - et de l’euro. Dans la nuit du 9 au 10 mai 2010 face à l’emballement des marchés financiers et pour éviter que la crise grecque ne s’étende à l’Espagne, au Portugal voire à l’Italie, l’Union européenne en coopération avec le FMI se dote d’un « fonds de stabilisation » de 750 milliards d’Euro (La commission européenne est autorisée à emprunter 60 milliards d’Euros, 440 milliards sont apportés par les États et 250 milliards apportés par le FMI)..

Ce montant est à mettre en lien avec les besoins de financement du Portugal, de l’Espagne et de l’Irlande qui s’élèvent globalement à 600 milliards d’euros pour la période allant jusqu’à 2012.

Mais pourquoi parle-t-on de « crise de la dette » en Europe – et pas au Japon où la dette dépasse 200% du PIB ou aux États-Unis ou elle est est supérieure à la dette cumulée de l’UE ou de la zone euro (voir tableau précédent) ?

La spécificité explosive de l’Union européenne est due à sa genèse. On a déjà souligné l’impact de 1989 – cet imprévu que fut l’unification allemande. Les accords de Maastricht de 1992 ont été négociés après cet événement qui a coûté aux finances fédérales allemandes plus de 100 milliards de DM par an pendant près d’une décennie. Le choix de la monnaie unique s’est fait après cette unification, alors que l’Allemagne était réticente à abandonner le DM, et encore plus à accepter une quelconque solidarité budgétaire et financière d’une part, envers des politiques jugées « laxistes » des pays du « Club Med (devenus plus tard « PIGS » - acronymes peu élogieux pour la périphérie sud de l’Europe) ; d’autre part, elle ne valait pas payer pour d’autres élargissements vers l’est après sa propre unification avec la RDA.

Pour que l’Allemagne renonce au DM et intègre l’UEM, les accords de Maastricht ont inscrit des clauses non solidaires dans le fonctionnement de l’Union : interdit des banques centrales de financer directement les déficits des États membres (contrairement à la FED), pas de mutualisation des dettes. L’absence de moyens communautaires pour faire face aux crises asymétriques est encore renforcé par le choix de plafonner le budget de l’Union à 1% de son PIB (contre quelques 13% aux EU).

Il s’agit donc d’une union bancale, au regard de n’importe quelle théorie économique. Elle est dotée d’une monnaie et d’un marché unifié, mais d’un très faible pouvoir budgétaire pour compenser les inégalités que les mécanismes marchands produisent. Or la règle de la libre circulation des capitaux autorise toutes les spéculations des marchés financiers sur de telles fragilités : si la monnaie unique supprimait ce qu’avait été la spéculation sur les taux de change lors de la grande récession européenne de 1992-93, elle ne supprimait pas la spéculation sur les dettes publiques.

Mais de telles fragilités ont été le produit de décisions. D’autres décisions auraient pu les remettre en cause.

Les Traités n’ont pas été respectés face à la crise : ils ont été contournés et modifiés. Mais comment ?

Du jour au lendemain, la BCE peut être autorisée à financer directement les États – un autre choix a été fait : le 10 mai 2010 les Traités européens ont été contournés pour faire face à la crise, mais dans le seul but de sauver les banques et de maintenir les Traités de base en l’état. La BCE a été autorisée à racheter des titres d’État - mais seulement sur les marchés secondaires, donc aux banques, détenteurs essentiels de ces titres devenus « toxiques » et sans aucune contrainte de gestion. En pratique, la BCE a récemment encore introduit d’autres marges pour renflouer sans limites les banques privée à des taux quasi nuls. Mais celles-ci poursuivent leurs comportement de spéculation financière...

Autre exemple : aucune stabilisation européenne n’est possible si les titres de la dette publique restent financés par les marchés (et non pas BCE) et sans contrôle. Mais la libre circulation des capitaux reste la règle. C’est un choix politique. L’inverse des choix qui ont été pris aux lendemains de la grande crise des années 1930 et de la Seconde guerre mondiale.

De même, le refus de répondre aux demandes fort modérées de Syriza de restructurer et annuler une partie de la dette grecque, comme le fut celle de l’Allemagne est non pas du à une impossibilité économique, mais à un choix politique.

La « crise de la dette » aurait pu servir de détonateur pour changer d’institutions et de politiques. Mais ce n’est pas le cas.

Après le renflouement des banques privées, elle est exploitée comme « opportunité » pour accentuer la mise en œuvre radicale des « fins » des politiques économiques néo-libérales.

La « crise de la dette » comme opportunité pour atteindre les « fins » néo-libérales.

On continue donc à mentir sur la dette grecque. Comme on continue à développer les fausses « évidences » dénoncées par le Manifeste des Économistes Atterres (voir note 1). Mais s’il y a des raisonnements non vérifiés – car l’austérité a creusé la dette grecque - il ne s’agit pas d’erreurs.

« Les dettes flambent ; nous vivons au-dessus de nos moyens ! » « La dette est insupportable ! » « Il n’y a pas d’autre choix ! » - TINA est là, plus que jamais.

Mais avec un basculement du capitalisme « néo-libéral » vers l’ordo-libéralisme ». De quoi s’agit-il ?

-Contrairement à l’idéologie (pas la pratique) des discours des années 1980, un État fort est désormais explicitement valorisé – et, au-delà, des institutions non élue chargée d’imposer les règles : la BCE ou la CE ne se sont pas privées d’intervenir bien au-delà de leurs prérogatives pour contester des choix parlementaires ou le droit du travail d’un pays, au nom des « valeurs » de marché ;

- les règles de l’ordo-libéralisme sont bien celles de la « concurrence libre et non faussée », de la libre circulation des capitaux ; elles sont présentées dans les Traités européens comme « l’intérêt général » qu’est supposé défendre la Commission Européenne ; mais aussi la Cour de Justice européenne, de même que l’organisme de « règlement des différents » dans l’OMC : le droit suprême est bien le droit de la concurrence, au- dessus de la défense de l’environnement ou des droits sociaux ;

-mais cela ne doit plus pouvoir être un enjeu de débat politique, démocratique : les constitutions et Traités internationaux doivent inscrire ces règles dans le marbre , cet « ordre » là doit être « constitutionalisé », avec ses « règles d’or » de « bonne gouvernance » , indiscutables.

-Enfin, on assiste à un changement de période aussi quant aux « lendemains promis » : les promesses néo-libérales de vivre mieux et plus libre sans Etat ont fait long feu . Les Pactes imposent l’austérité et la discipline.

-Les « fins » socio-économiques des programmes néo-libéraux énoncécs au début du tournant de 1980 doivent être réalisées jusqu’au bout : démantèlement des codes du travail, et privatisation des services publics. Et cela doit s’imposer dans unc concurrence sociale et fiscale redoutable, pour appliquer l’Agenda de Lisbonne dans cette Europe de la concurrence, en exploitant l’arme de la « dette souveraine » - celle des Etats.

-C’est elle qui légitime les programmes d’austérité dont la finalité réelle n’est pas de résorber la dette, mais de mettre au pas les derniéres résistances. Et c’est pourquoi il ne faut pas céder à Syriza...

Dans un tel contexte, même des revendications et droits élémentaires inscrits au lendemain de la Seconde guerre mondiale dans la Déclaration Universelle des Droits Humains deviennent « subversifs » : le capitalisme réellement existant ne peut/veut plus les satisfaire et revient au 19è siècle mais avec des firmes multinationales, le FMI, la BM et l’OTAN. Mais les exigences éthiques, sociales, environnementales, du XXIè siècle peuvent être retournées contre lui.

L’union européenne est un carcan spécifique dans cet ensemble. Mais... contrairement à l’ALENA (Accord de libre-échange nord-américain) ou aux redoutables Traités de « libre-change » qui se négocient en secret, l’UE comporte des fragilités majeures :

-elle cherche à imposer le libre-échange et fonctionne de façon inégalitaire, alors qu’elle a voulu être une union politique et supposée démocratique. Elle s’est dotée d’un Parlement élu au suffrage universel depuis 1979, elle prétend se doter d’une politique extérieure commune, elle a même un budget et les États membres y sont supposés des sujets égaux : autant d’institutions dont les droits effectifs et le fonctionnement réel ne sont pas démocratiques et égalitaires, mais qu’il est possible de mettre à plat dans un processus constituant, démocratique.

-Du point de vue de ses propres Traités, l’union n’est pas en droit de modifier ses institutions sans processus constituant...

-Par ailleurs, la grande majorité des échanges et des IDE sont intra-européens : donc unis, les États européens pourraient se protéger bien plus facilement que n’importe quel État-nation de la logique de la concurrence mondiale en lui opposant un modèle solidaire ; la conscience existe qu’une telle alternative est possible à la fois contre au repli nationaliste et contre la soumission à la « globalisation » marchande.

-La vraie et la grande difficulté est politique au sens large. Retour à la case départ ?

Pourtant...

-Un Syriza,puis un Podemos, défendant ensemble l’exigence d’un audit européen de la dette ? Impossible ?

Deux indications, en conclusion ouverte sur des « possibles » :

Moins d’un mois après la rencontre organisée par le Cartel Syndical

-la présidente du Parlement grec annonce la création d’une Commission d’audit de la dette grecque, présidée par Eric Toussaint (CADTM). La première réunion de la commission se tiendra du 3 au 7 avril 2015.

-Enfin, la CES – Confédération européenne des syndicat - vient d’adopter les 10 et 11 mars une déclaration sur la Grèce |4| qui dit, notamment :

Les changements politiques intervenus en Grèce constituent une opportunité non seulement pour ce pays ravagé par la crise mais aussi pour une réévaluation et une révision fondamentales des politiques économiques et sociales de l’UE axées sur une austérité et des réformes structurelles du marché du travail qui ont échoué. (...)

Les milliards d’euros qui ont été versés à la Grèce ont surtout été utilisés pour rembourser la dette existante et stabiliser le secteur financier. Au même moment, le pays était entraîné dans une profonde récession à cause de réductions drastiques des dépenses publiques qui ont fait de la Grèce le pays le plus endetté de toute l’UE. Il en résulte une crise sociale et humanitaire sans précédent en Europe. Un tiers de la population vit dans la pauvreté, l’État-providence est extrêmement affaibli, le salaire minimum a été réduit de 22% et est soumis à des conditions discriminatoires vis-à-vis des jeunes, le système de négociation collective et d’autres protections pour ceux qui travaillent encore ont été démantelés et le poids de la fiscalité a augmenté pour les groupes sociaux économiquement faibles. Le chômage est aujourd’hui de 27% mais le chômage des jeunes atteint plus de 50%. L’accès à l’éducation est limité. De nombreuses personnes n’ont plus les moyens de payer nourriture, électricité, chauffage ou logement. Une partie importante de la population n’a plus d’assurance maladie et n’a accès aux soins médicaux qu’en cas d’urgence. Les résultats des élections sont la conséquence de l’échec de ces politiques.

Mais tout cela n’avait aucun rapport avec les réformes conçues pour s’attaquer aux vrais problèmes de la Grèce. Aucun des problèmes structurels du pays n’a été résolu mais de nouvelles difficultés sont certainement apparues. Les politiques menées étaient faites de réductions et de destructions, pas de reconstruction.

(…) Le projet européen doit retrouver sa crédibilité aux yeux de tous les travailleurs en Europe. La CES soutient toute action concrète allant dans ce sens. »

Leurs fins et les nôtres ?

La dette grecque, ne pourrait-elle devenir une opportunité pour délégitimer cette Europe des marchés au profit d’une Europe des peuples, des droits sociaux, de la défense de l’environnement, des solidarités ? Chiche.

Notes